养老理财产品已步入常态化发行阶段。

21世纪经济报道 记者李愿 北京报道

2022年9月14日,是养老理财试点暂定一年期的最后一天。

2021年8月31日,银保监会发布《关于开展养老理财产品试点的通知》,决定自2021年9月15日起开展养老理财产品试点,试点机构为4家,且仅在4个城市。经过后期的两轮试点扩围,目前养老理财试点范围为“10+1”家机构、10个城市。

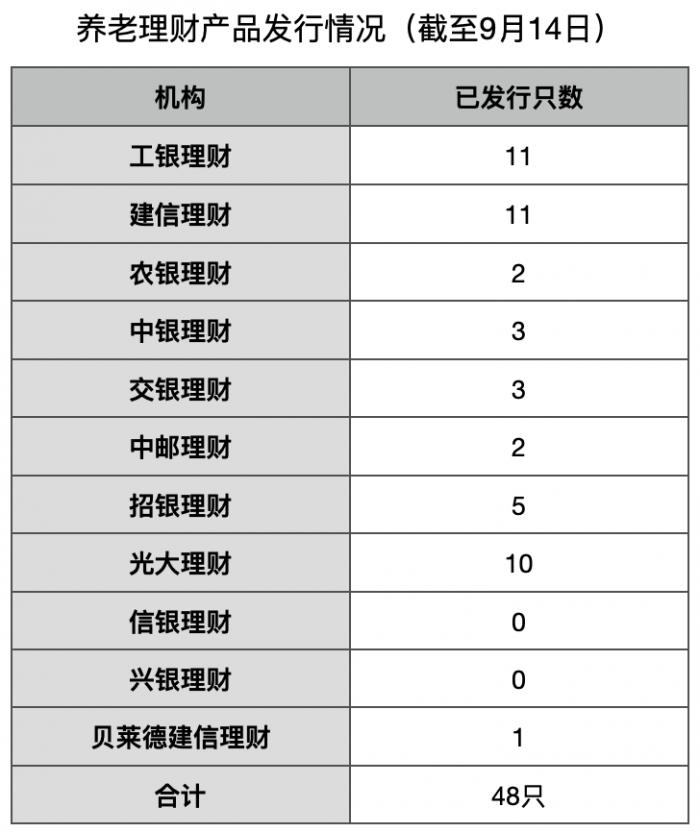

据21世纪经济报道记者统计,截至9月14日,有9家机构(信银理财、兴银理财暂未发行)共计发行了48只产品,募集额度已经超过850亿元(实际募集或已接近900亿元,因3只产品昨日完成募集暂未发布成立公告,2只产品今天完成募集),养老理财产品已步入常态化发行阶段。

作为养老金融产品之一,养老理财试点刚刚一年,便实现了从0到近900亿元的飞跃,效果远好于此前其他养老金融产品的试点情况。在多位理财公司人士看来,养老理财产品之所以受到投资者欢迎,主要是在我国老龄化加剧背景下,顺应了投资者的需要,以及养老理财的稳健性、普惠性、长期性等特征受到投资者的肯定。

“养老理财试点总体开端良好,进展顺利,下一步将在充分总结的基础上,研究适时进一步扩大试点的范围。”7月30日,银保监会副主席梁涛表示。

业内人士预计,下一步的试点扩围有望在购买人群、试点城市、试点机构等方面进行考虑,并与个人养老金制度做好衔接。

48只产品背后:数量、额度、净值分化

具体来看,48只养老理财产品由9家机构发行,不同机构的产品发行只数差距较大。其中,首批养老理财试点机构中的工银理财、建信理财、光大理财发行数量遥遥领先,分别为11只、11只、10只;第二批试点机构的中银理财、交银理财发行产品只数在迅速追赶,均已达到3只。

从实际募集额度来看,差距更大。尽管作为首批养老理财试点机构的招银理财仅发行5只养老理财产品,但实际募集额度接近270亿元,远高于其他机构。据统计,建信理财募集额度刚超过180亿元,工银理财募集额度超过110亿元(近期募集产品未计入)。

而第二批养老理财试点机构中的农银理财已经募集了100亿元,达到监管规定的募集上限;中银理财的首只产品提前完成募集,额度为60亿元,后发优势明显。

作为唯一的一家外资养老理财试点机构,贝莱德建信理财仅发行了1只产品,募集额度接近1.6亿元,且这只也是唯一一只期限长达10年期的产品。“推出10年期产品是填补长期理财产品市场空白的创新探索,符合养老理财产品长期规划、长期投资的属性,也符合引导长期资金入市的市场导向。我们希望通过10年期产品引导客户探索更为长期的投资理财体验,帮助投资者培养养老投资、长期投资的意识和理念,实现较好的长期回报。”贝莱德建信理财董事长齐建功曾解释称。

除贝莱德建信理财外,光大理财还发行了一只6年期的养老理财产品,其他所有产品则均为5年期,对比最长期限为3年期的普通理财产品,这也是养老理财长期性的体现。

同时,为了满足特殊情况下投资者的用款需求,产品均设置了特殊条款,因罹患重大疾病等并提供证明材料的 ,可申请提前赎回。此外,产品还设置了分红条款,不同产品的分红方式不同,运作一定期限后,按月或按季等方式分红。

养老理财的普惠性主要体现在费率上,整体来看,仅个别产品收取了销售费、赎回费,托管费、固定管理费均低于普通理财产品。

“普遍都是极低的管理费,极低的销售费以及零的申购费、赎回费,这个是基于养老理财的普惠属性和理财公司的社会责任担当,是应该的。”一家理财公司负责人提出,但是从长远来看,如果要管理大体量的资金,如果要提升大家的投资管理能力,在普惠和可持续发展期间,还要找到一个平衡点。

养老理财的稳健性主要体现平滑基金、风险准备金、减值准备及附加风险资本的设置,其中平滑基金独立于产品进行管理,以平滑基金为限专项用于合理平滑产品收益;风险准备金主要用于弥补因操作错误或者技术故障等给养老理财产品财产或者投资者造成的损失;计算减值准备及附加风险资本主要用于增强风险抵御能力,促进业务平稳运行。

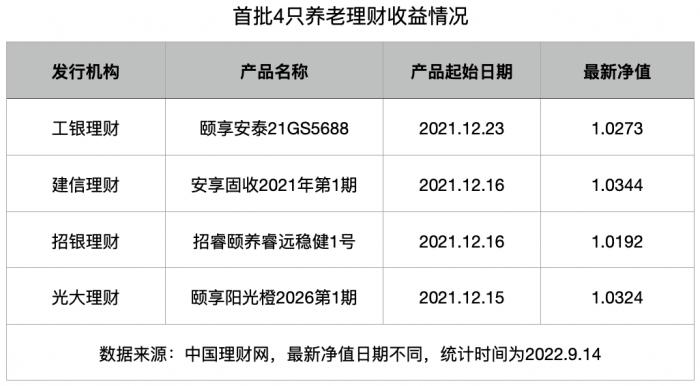

作为投资者最为关注的收益问题,21世纪经济报道记者统计了首批4只养老理财产品的净值情况,这4只产品运行时间最长,具有代表性。截至统计日9月14日,建信理财净值最高,为1.0344;招银理财净值最低,为1.0192。

整体来看,截至8月30日,除去5只尚在募集期的产品和19只成立未满三个月的产品,其余19只产品的平均成立以来年化收益率为5.43%。与业绩比较基准对比来看,仅光大理财的2只产品成立以来年化收益率超过业绩比较基准上限,超额收益分别为0.95%和0.02%;此外有8只产品达到业绩比较基准;9只产品不及业绩比较基准,平均低于业绩比较基准下限1.38%。

“由于养老理财产品具有长期布局的特殊性,且目前部分产品仍处于成立前期的建仓阶段,再加上设置的业绩比较基准与普通理财产品相比偏高,因此短期内可能出现收益率不达业绩比较基准的情况。”联信智评认为,但产品收益不及业绩比较基准的情况较上月有所好转,而且随着未来养老理财产品的运行进入长期区间,长期的投资策略和资产配置实现有效实施,预计未来收益率也会实现相应的提高。

此外,从购买人群来看,银行业理财登记托管中心曾披露,截至一季度末,50岁至60岁投资者占比达28%,40岁至50岁投资者占比达27%,30岁至40岁投资者占比近20%,中老年人居多。

审慎扩围试点:衔接个人养老金打开新空间

“目前养老理财产品的发行方仍以国有行理财公司和股份行理财公司为主,发行主体不够丰富。”一位业内人士指出。

据21世纪经济报道记者统计,截至目前,监管部门已经批复了29家理财公司开业,其中大行6家、股份行11家、城商行7家、农商行1家、外资控股理财公司4家,即仅接近1/3的理财公司可发行养老理财产品。

21世纪经济报道记者了解到,自养老理财产品试点以来,还有多家理财公司相关负责人表示将积极申请养老理财试点资质,类型包括合资理财公司、股份行理财公司、城商行理财公司。

如刚刚获批筹建的北银理财,行长杨书剑日前就表示,北银理财未来将积极申请养老理财产品发行资质,打造养老理财产品金字招牌。

“城农商行理财公司具有在其本地区域内认可度较高的优势,随着试点机构的进一步扩大和推广,城农商行理财公司布局养老理财产品相应地也会有较为明显的竞争力。”联信智评认为,随着城农商行理财公司在发行养老理财产品方面准备的越来越充分,未来其或将成为养老理财产品发行的主力军,届时养老理财产品发行或将迎来新一轮爆发,同时未来可能会有更多的中外合资理财公司加入到发行养老理财产品的阵列当中。

在试点地区方面,21世纪经济报道记者了解到,有理财公司负责人曾向监管部门反映,个别试点地区的养老理财购买需求不足,并建议扩大试点地区范围。

监管部门人士曾解释称,试点地区选择是在综合考虑城市规模、经济社会发展水平、居民养老需求这些因素的基础之上,兼顾东、中、西部地区的需要来确定的。

目前,养老理财10个试点城市为北京、沈阳、长春、上海、武汉、广州、重庆、成都、青岛、深圳。7家已经开业的城商行理财公司分布在安徽、江苏、浙江、山东、上海等地,若试点地区扩围,发行机构也有同步扩围至相关城商行理财公司。

“养老理财试点遵循‘小步慢跑,整体推进’的总体发展原则,让养老理财产品逐渐在全国范围内推行,未来将成为我国养老保障体系第三支柱的中流砥柱。”银行业首席分析师杨荣认为。

业内人士则分析称,监管部门表态进一步扩大养老理财试点,或意在与个人养老金制度进行更好衔接。

今年4月,《关于推动个人养老金发展的意见》《关于规范和促进商业养老金融业务发展的通知》先后发布,鼓励发展个人养老金下的养老理财以及其他个人商业养老金下的养老理财,二者最主要区别在于是否享受税收优惠,其中个人养老金将试点1年,目前还未正式启动。

多位理财公司人士对21世纪经济报道记者表示,上述文件确立了以个人养老金账户为核心,“个人自愿参加+政府政策支持+市场化运营”三位一体的个人养老金制度框架。对银行理财而言,个人养老金账户制度的建立为养老理财产品打开了长期的成长空间。

“对比目前第三支柱潜在的个人养老金融产品,养老理财具有较强竞争力,有望成为理财公司获取长期资金来源的重要突破口。”金融业首席分析师王一峰表示。

据了解,目前理财公司正在积极对接个人养老金相关系统,开展相关工作。一家理财公司高管介绍称,信息平台的系统对接、统一的行业中央数据交换平台、标准化的产品评价体系等对养老金产品的发展尤为重要,是监测评价机构表现、充分压实主体责任的关键抓手,也是真正实现有进有退、优胜劣汰、为民理财的重要环节。

与此同时,银保监会也正在制定个人养老金相关配套细则。“目前,相关配套政策已经在一定范围内征求意见,不久的将来即将出台,出台的具体时间,还要视个人养老金制度的整体工作进度来确定。”银保监会新闻发言人、法规部主任綦相7月下旬透露。

(统筹:马春园)

(作者:李愿 )